Почему серебро покажет лучшие чем золото результаты в следующие 12 месяцев

Золото в большей степени деньги, а серебро – товарный ресурс. Следовательно, отслеживаемое нами отношение цены золота к корзине товарных ресурсов GNX ведет себя подобно отношению золото/серебро. В частности, золото, поскольку оно в большей степени деньги, обычно превосходит серебро, когда ожидания инфляции падают (растут опасения дефляции) и экономическая уверенность идет на убыль.

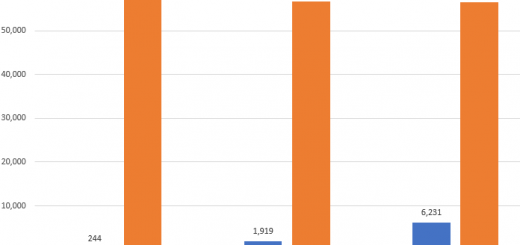

Тех, кто вооружен этим знанием, не должно удивлять, что крах экономической уверенности и скачок опасений дефляции в феврале-марте этого года сопровождались настоящим взлетом отношения золото/серебро*. Точно так же не должно удивлять, что последующее восстановление экономической уверенности и ожиданий инфляции сопровождалось усилением серебра относительно золота, что привело к откату отношения золото/серебро. Следующие графики иллюстрируют эту взаимосвязь.

Первый график сравнивает отношение золото/серебро с отношением IEF/HYG – индикатором американских кредитных спредов. На нем видно, что в периоды, когда экономическая уверенность падает, отношение золото/серебро ведет себя подобно кредитным спредам (то есть растет).

Второй график сравнивает отношение серебро/золото (не золото/серебро) с индексным фондом ожиданий инфляции RINF. На нем видно, что серебро обычно превосходит золото, когда ожидания инфляции растут, и отстает от него, когда ожидания инфляции падают.

Серебро/золото

В ближайшие 12 месяцев мы ожидаем незначительного восстановления экономической уверенности и большого роста ожиданий инфляции, то есть фундаментальные показатели должны измениться в пользу серебра. Как следствие, в среднесрочной перспективе мы занимаем бычьи позиции по серебру относительно золота. У нас нет определенной цели, но, как упоминалось в нашем еженедельном обновлении от 16 марта, когда отношение золото/серебро составляло 105 и было готово подскочить, не будет преувеличением спрогнозировать, что в ближайшие три года оно опустится до диапазона 60-70.

Имейте в виду, что, прежде чем серебро начнет активный рост относительно доллара и золота, возможна очередная дефляционная паника. Если это случится, то, вероятно, в ближайшие три месяца, но спешим добавить, что любая дефляционная паника до конца этого года будет намного менее серьезной, чем в марте.

*В марте этого года отношение золото/серебро достигло исторического внутридневного максимума 133 и максимума по итогам дня 126. То было одно из многих беспрецедентных рыночно-экономических событий 2020 г.