Отношение прогнозирует, что золото обойдет акции

Сегодня мы не знаем, сколько на самом деле стоят акции.

Большую часть времени цена акций прогнозирует будущую прибыльность компании. Поэтому когда компания обновляет свои квартальные ориентиры, повышая прогноз прибыли, акции соответственно подскакивают.

Но во время волны панических продаж, вроде той, что мы видим сейчас, стоимость компании оценить сложнее. Арендаторы не платят аренду, пассажиры не летают, а спортивные команды не проводят игры.

Даже супермаркеты сложно оценить, когда все кассы работают круглосуточно, чтобы обслужить очереди паникующих покупателей с тележками, полными всего, что только можно себе представить.

Так что ключ к тому, чтобы заработать целое состояние в этот кризис, не в том, чтобы покупать акции, кажущиеся дешевыми.

На самом деле «дешевые» акции часто продолжают падать. Вместо этого стоит покупать акции тех компаний, чьи дела обещают скоро пойти намного лучше, но на кого пока не обратили внимания.

Вот почему в периоды неопределенности лучшие инвесторы смотрят на более широкую картину и выбирают секторы, способные превзойти рынок в целом, прежде чем выбрать конкретные акции.

У меня есть для этого свой метод. И он говорит мне, что есть одна индустрия, заслуживающая внимания…

Золотой бычий рынок только начался

Постоянные читатели знают, что я очень уверен в золоте. Я был управляющим инвестиционного фонда, фокусирующегося на акциях компаний, занимающихся драгметаллами. Сейчас я состою в совете директоров быстрорастущей золотой рентной компании. Я близок к золотому бизнесу.

В декабре 2018 г. я предсказал, что в 2019 г. золото вырастет на 22% и достигнет $1,500 за унцию. Мои противники оказались неправы, когда оно в августе прошлого года достигло этой отметки.

И я по-прежнему убежден, что мы находимся лишь на ранней стадии этого бычьего золотого рынка. Я ожидаю, что в 2020 г. золото превысит свой исторический максимум – $1,900.

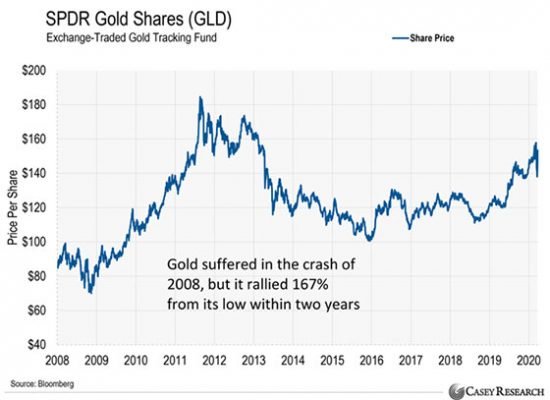

Взгляните на нижеприведенный график SPDR Gold Shares (GLD). Данный индексный фонд стремится отслеживать цену физического золота.

Индексный фонд, отслеживающий золото

Цена акции

Золото пострадало во время обвала 2008 г., но затем за два года выросло на 167%

Источник: Bloomberg

На графике несложно увидеть, что осенью 2008 г. золото обвалилось вместе с акциями и недвижимостью. С максимума до минимума в 2008 г. оно упало на 29%, однако за весь год выросло на 6%. Затем за 24 месяца оно поднялось с минимума 2008 г. на 167%.

Однако этого золотого графика недостаточно…

На самом деле этот график полезен только в краткосрочной перспективе. Так что если говорить о том, на что следует ставить, нужно посмотреть на графики отношений.

Ближайшее к хрустальному шару

Графики отношений сравнивают один актив с другим. Они ближайшее к предсказательному хрустальному шару, что только можно найти.

Допустим, мы сравниваем нефтяные акции с промышленными. Промышленные компании – крупные потребители нефти. Если нефтяные акции выглядят слабыми, можно предположить, что промышленные акции последуют за ними. Если нефтяные акции кажутся сильными, можно поставить на рост промышленных акций.

Например, предположим, что надежный индексный фонд нефтяных акций торгуется по $50 за акцию, а индексный фонд, отслеживающий промышленные акции, – по $100. Если мы видим, что фонд нефтяных акций поднялся до $55, а фонд промышленных акций остался на уровне $100, то мы знаем, что нефтяные компании преуспевают и, возможно, промышленные компании движут спросом на нефть.

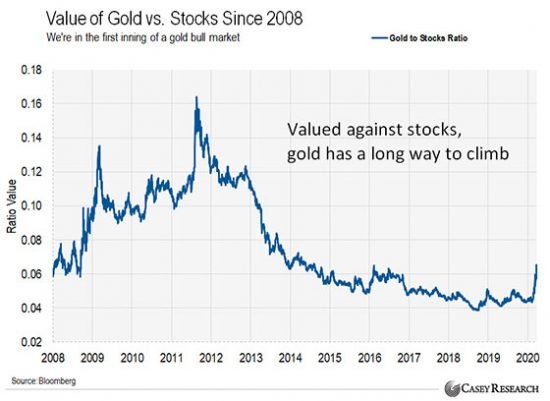

Ту же стратегию можно использовать для сравнения золота с акциями. Следующий график показывает отношение золота к S&P 500 с 2008 г.

И рост линии графика показывает время, когда золото превосходило акции. Когда линия падает – акции превосходят золото.

Мы находимся на ранней стадии бычьего рынка золота

Отношение золота к акциям

Значение отношения

Если сравнивать с акциями, золоту еще есть куда расти

Источник: Bloomberg

Как видно из графика, первые несколько лет после кризиса 2008 г. золото намного превосходило акции. Затем акции постепенно восстановились. Они начали новый бычий рынок, а золото годами топталось на месте. Но в прошлом году этому пришел конец.

Отношение золота к акциям показывает нам две вещи.

Во-первых, акции ближайшие несколько лет могут слабеть или топтаться на месте. Так было в 1968 г., когда индекс Доу – Джонса коснулся отметки 985 и не мог решительно превысить ее до 1982 г.

Мало кто из инвесторов думает, что подобное может случиться сегодня… а значит, никто не воспринимает этот риск всерьез. Когда все о чем-то одного мнения, будьте настороже.

Во-вторых, бычий рынок золота только начинается. А значит, еще можно успеть войти в игру.

Такер, И. Б. (Tucker, E. B.) Старший аналитик в The Casey Report. https://goldenfront.ru/