Обзор рынка драгметаллов: cпасти «рядового Райана»

Сегодня многие аналитики отмечают сходство сложившейся ситуации на рынках драгметаллов с тем, что происходило в марте 2020 года во время повсеместных распродаж. Как на это отреагируют банки, предлагающие услуги в секторе драгоценных металлов, — в новом обзоре Аласдера Маклауда.

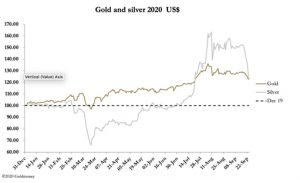

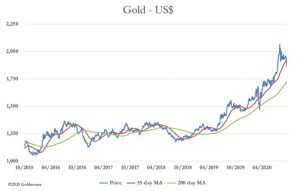

На этой неделе цены на драгоценные металлы значительно снизились: утром прошлой пятницы золото упало на $79 по сравнению с закрытием позапрошлой недели до уровня $1871, а серебро — на $3,65 до $23,14 за тот же период. Более того, золото пробило вниз 55-дневную скользящую среднюю.

Технические аналитики хотели выяснить, была ли модель, формировавшаяся с начала августа, флагом или трехволновой коррекцией, согласно которой последователи теории Элиотта назвали бы ее паттерном A-B-C, где волна C находится в пропорции Фибоначчи к волне A. Похоже, последние были правы. В любом случае, на той неделе медведи взяли все на себя.

Такие времена доставляют дискомфорт обычным инвесторам. Но они вполне терпимы для тех, кто заинтересован в накоплении устойчивой валюты на случай, когда фиатные деньги, выпущенные государством, потерпят неудачу, так как сегодняшние рынки изживают себя.

Вероятность банкротства фиатной валюты значительно выросла в марте, что привело к снижению курса доллара по отношению к другим валютам, особенно в выражении цен на сырьевые товары.

Это в корне изменило взгляды наиболее дальновидных аналитиков крупных банков, предлагающих инвестиционные услуги. И для руководства этих учреждений, многие из которых имеют отделы по торговле золотом и серебром, короткие позиции по драгоценным металлам больше не приемлемы.

Давайте рассмотрим рыночную конъюнктуру Comex, представленную в таблице ниже.

Таблица основана на данных последнего еженедельного отчета Комиссии по торговле товарными фьючерсами о состоянии рынка (COT), когда цена золота составляла $1953 долларов за унцию. Арбитражные сделки здесь не учитываются; для анализа мы используем только открытые позиции. Своп-дилеры (торговые отделы банков-маркетмейкеров) увеличили объем чистых коротких позиций на 3382 контракта, что несомненно идет вразрез с желаниями высшего руководства. Объем длинных позиций вырос в категории управляемых денег (хедж-фонды) до среднего уровня 111.098 за последние десять лет.

Банки-маркетмейкеры рынка драгметаллов, однако, не могут позволить себе снижение объемов своих коротких позиций. К счастью, события сложились в их пользу. Долларовая торговля показала признаки восстановления, и для акций неделя оказалась жаркой, что свидетельствует о возвращении дефляционных опасений в фиатное сообщество. Вероятно, это можно считать ответом на вторую волну коронавируса. Вместо того, чтобы продавать доллары для покупки золота, хедж-фонды начали продавать золото, чтобы покупать доллары. И, конечно, это очень устроило банки, активно совершающие операции с драгметаллами.

Действия на рынках прошлой недели очень похожи на распродажи в начале марта, когда акции, золото и серебро вместе с сырьевыми товарами сильно упали из-за опасений относительно дефляции. Затем 16 марта ФРС понизила процентную ставку до 0%, после чего 23 марта последовало обещание неограниченной инфляции, что вновь дало толчок ценам на активы и подняло золото на новый уровень.

Мы уверены, что ФРС подтвердит свое обязательство в отношении инфляции, и это, скорее всего, приведет к резкому росту цен на золото и серебро, как в конце марта.

Банки-маркетмейкеры рынков драгметаллов знают об этой опасности, поэтому они поспешат закрыть свои короткие позиции, что бы ни случилось.

Источник: zolotoy-zapas.ru