Ювелирные биржи — радикальное улучшение и понижение объема продаж

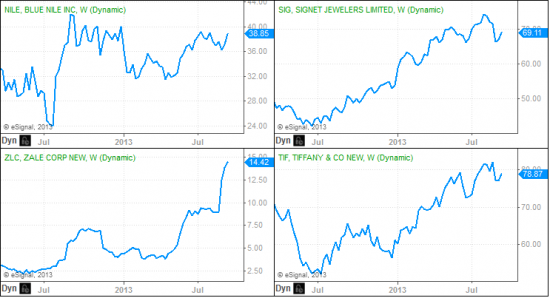

На рынке ювелирных изделий наблюдается рост объема продаж Zale Corp (ZLC), в то время как финансовые показатели Blue Nile (NILE) переживают явное ухудшение.

Список рассматриваемых компаний:

Blue Nile (NILE) – интернет-продавец бриллиантовых и ювелирных украшений

Signet Jewelers (SIG) — крупнейший специализированный розничный продавец ювелирных изделий и часов в США и Великобритании

Zale Corp (ZLC) — американская сеть магазинов ювелирных украшений

Tiffany & Co. (TIF) – ювелирный бренд класса «люкс» с международной клиентской базой

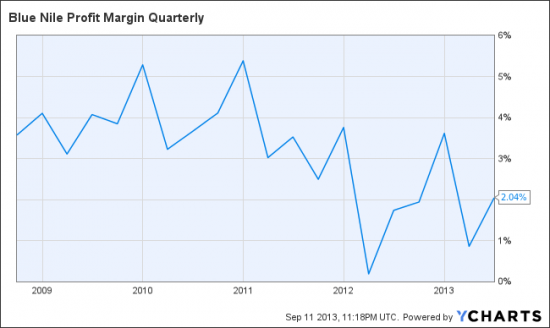

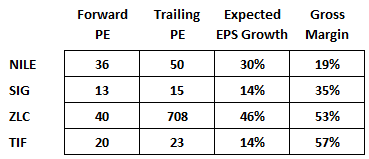

Компания Blue Nile является самой уязвимой из четырех представленных выше, в связи с высокой конкуренцией (в частности, с Amazon.com) и сокращающейся величиной прибыли. Несмотря на растущие доходы, компания Blue Nile не смогла превратить доходы в прибыль.

Чистый валовый доход Blue Nile значительно снизился (18,8% против 40% -57% у конкурентов) и эти показатели ухудшаются с каждым кварталом.

Возникает вопрос, сможет ли компания Blue Nile оставаться конкурентоспособной по ряду причин:

- Компания Blue Nile позволяет оптовикам продавать товар напрямую потребителям, используя свой сайт. Компания держит очень маленькие товарные запасы, поэтому имеет незначительные накладные расходы.

- Amazon.com выступает не просто в качестве торгового посредника, но и опасного конкурента. Компания может конкурировать по цене самостоятельно (и поначалу была готова нести убытки, чтобы захватить долю рынка).

- Большая часть преимуществ Blue Nile может исчезнут с введением государственного налога на продажу бриллиантового сырья online.

- У NILE есть проблемы с поставкой товаров высокого класса (от $25,000), которые приносят самую высокую прибыль конкурентам.

- Согласно рейтингу Alexa Traffic, NILE недавно попал в список сайтов с самым низким веб-трафиком.

Согласно прогнозам аналитиков, прибыль компании Blue Nile могла бы значительно снизиться, а продажи все равно продолжали бы расти. При 40% снижении цен, стоимость акции составила бы $23.

Если бы прогноз аналитиков относительно прибыли на акцию был ниже, исходя из сокращения прибыли и усиление конкуренции, прибыль NILE могла бы упасть еще больше.

У Zale Corp, напротив, дела идут в гору, поскольку экономический прогресс компании становится все более очевидным. Компания заявила о первой чистой прибыли за последние пять лет.

Во время экономического спада, Zale Corp решала проблему мертвых товарных запасов и большой задолженности. Падение доходов и высокие затраты на поддержание розничных магазинов наряду с погашением задолженности привели к почти полному разорению компании. В 2009 году цена на акцию составляла менее $1.00 и существенно не поднималась , начиная с 2008 года в начале финансового кризиса.

В начале 2010 года на должность генерального директора был назначен Тео Киллион, после разочаровывающего сезона рождественских продаж. Новому директору удалось заключить сделку с компанией Golden Gate Capital, которая согласилась дать в долг $150 миллионов компании Zale на пятилетний срок.

За квартал в июле продажи Zale Corp выросли на 5,6%, а валовая прибыль компании составила 53.1%. Zale Corp значительно сократила расходы, закрыв неприбыльные магазины, что повлекло за собой увеличение объема продаж в оставшихся магазинах.

В то время как прогресс в цене на акции ZLC был огромным, у компании пока остаются незначительные шансы на получение дополнительных доходов. Цены на акции компании были очень низкими несколько лет подряд и поэтому до сих пор неясно, как быстро компания сможет понять уровень доходов.

В настоящее время аналитики прогнозируют рост прибыли на акцию на $0.73 в течение двух лет. Аналитики прогнозируют рост прибыли. И эта тенденция может продолжаться, пока Zale Corp будет сокращать расходы, увеличивать продажи и снижать коэффициент заёмных средств к собственному капиталу.

Трудно точно определить, насколько может вырасти прибыль, принимая во внимание тот факт, что компания совсем недавно вступила в стадию восстановления. Аналитики, в свое время, продолжают корректировать свои прогнозы на более приятные для компании.

У таких брендовых ювелирных компаний, как Tiffany & Co., Signet Jewelers, согласно прогнозам, не наблюжается существенных изменений. Рост доходности Tiffany & Co будет напрямую зависеть от продаж в Китае.

Следующие два отчетных периода помогут прояснить перспективы долгосрочного роста Tiffany.

ZLC переживает долгосрочное радикальное улучшение, в том время как NILE является весьма уязвимым кандидатом.